お客様の声

お客様よりいただいたご意見・ご感想の一部をご紹介いたします。

住まいリレーコラム

2021.12.10

親が亡くなるという局面に対峙して初めて、相続問題が現実のものとなります。生前「親子で話し合うのはなんだか…」と先送りしていたことが原因で、結局苦労してしまう場合もあります。親から相続する土地や建物の不動産は、どうするのが最適なのでしょうか?家族の状況によってさまざまな選択肢が存在する不動産相続問題について、アンケート、相続経験者の事例、不動産の専門家による事例をご紹介します。

法定相続人と法定相続分

| 子がいる場合 | 配偶者 | 1/2 |

| 子がいる場合 | 子 | 1/2(人数分に分ける) |

| 子がいない場合 | 配偶者 | 2/3 |

| 子がいる場合 | 父母 | 1/3(人数分に分ける) |

| 子も父母もいない場合 | 配偶者 | 3/4 |

| 子も父母もいない場合 | 兄弟姉妹 | 1/4(人数分に分ける) |

まず、相続に関連する税金について考えてみましょう。親や配偶者が亡くなって相続が発生した場合、法定相続人が取得した財産の合計額が、基礎控除額を超える場合には、相続税が課税されます。相続税は、相続開始後(通常は故人が死亡した日の翌日)から10ヶ月以内に所轄の税務署に申告・納税する必要があります。

相続税が課税される相続財産

| 本来の相続財産 | みなし相続財産他 |

|---|---|

| 現金、預貯金、有価証券、宝石、土地、家屋などのほか貸付金、特許権、著作権など金銭に見積もることができる経済的価値のあるすべてのもの | 死亡保険金、死亡退職金、贈与税の納税猶予の特例を受けていた農地、非上場会社の株式や事業用資産など |

相続税が課税されるのは、相続財産とみなし相続財産です。

被相続人(故人)の遺言がある場合はその内容に従い、遺言がなく複数の法定相続人がいる場合は話し合い(遺産分割協議)で相続財産を分割します。相続にあたっては、話し合いの内容を文書化した遺産分割協議書を作成し、必要な機関に提出します。

相続税額から上記の控除がありますので、相続税の申告書時に申請します。

配偶者控除では、①配偶者が遺産分割や遺贈により取得した遺産額が1億6,000万円まで②配偶者の法定相続分相当額までであれば配偶者に相続税はかかりません。

| 宅地 | 建物 |

|---|---|

| 路線価方式また倍率方式で評価 ※国税庁ホームページで閲覧可能 | 建物の固定資産税評価額によって評価 |

不動産(宅地や建物)を相続した場合の評価方法は、上記に準じます。

相続にあたっては、上記のようにさまざまな税金にまつわる事柄があります。また、相続開始後は、法定相続人の確定、遺言書の有無、財産・債務のリストアップ、遺産分割協議書の作成など、実にさまざまな手続きや調査を期限内に行う必要があるため、混乱してしまうことも多いようです。では、不動産相続を体験した方々のアンケートを見てみましょう。

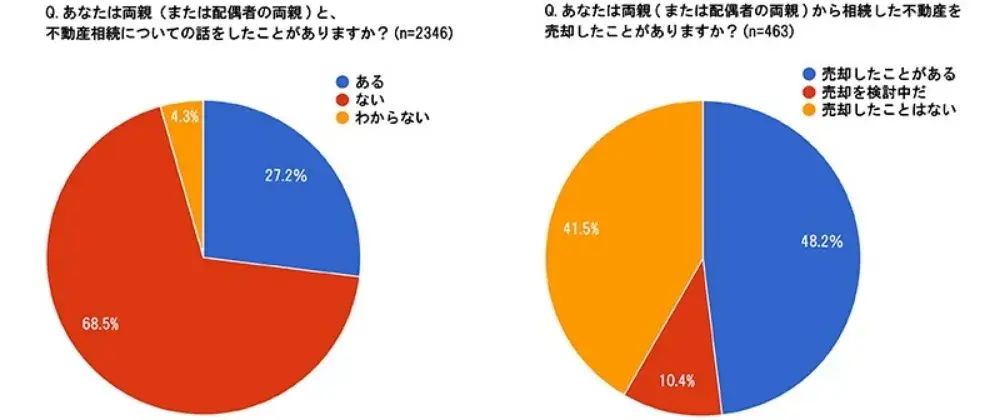

2021年9月に40〜60歳代中心の男女2,346名に「不動産相続についてのアンケート」を実施しました。回答者の親世代は、60%以上が70〜90歳代。自分もしくは配偶者の両親と不動産相続について話をしたことがない方は約70%近くでした。「話すきっかけがない」「子どもから親に話しづらい」など、親世代が元気なうちは話題にできないようです。実際に不動産相続を経験した方の中で、対象不動産を売却した方は48.2%でした。超高齢社会の現在、不動産相続問題はこれからピークを迎える予感がします。

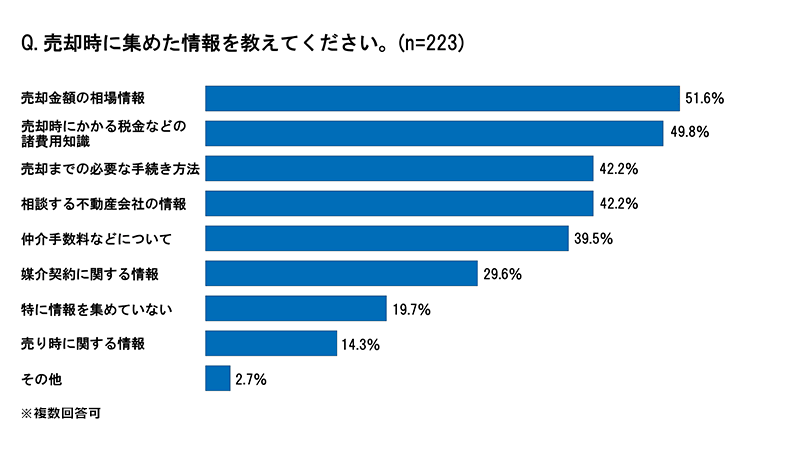

不動産を売却した方が事前に集めた情報は、1位 相場情報、2位 売却にかかる諸費用の知識、3位 売却までの必要な手続き / 相談する不動産会社の情報でした。3位として不動産会社の情報が挙がっているのは、以下に見られるように、相談相手が信用できるのかという理由からです。

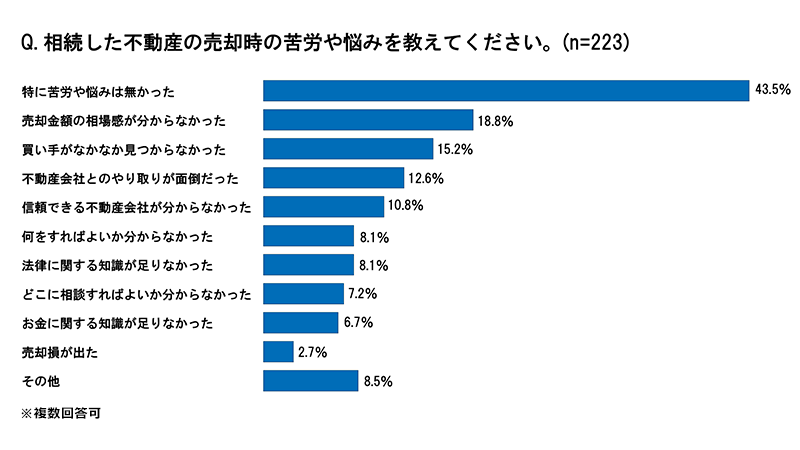

不動産を売却した方に苦労や悩みを伺いましたが、なんと「特に苦労や悩みがなかった」という回答が1位。その理由は以下のような専門家に巡り会えたおかげでした。

しかし2割の方は、「売却金額の相場感がわからなかった」「買い手がなかなか見つからなかった」などの苦労があったようです。中には相続ならではのこんなトラブルも!

売却した方のエピソードからは、実家やご両親への思い、兄弟間の人間関係など、さまざまな複雑な事情が絡んでくることがうかがえました。

次は、実際に実家を相続したご兄弟の体験談をご紹介します。

我孫子洋昌様は、下川町議員として活動中。生前整理アドバイザー認定指導員の資格を取得するなど、空き家問題や生前整理普及に取り組んでいるそうです。

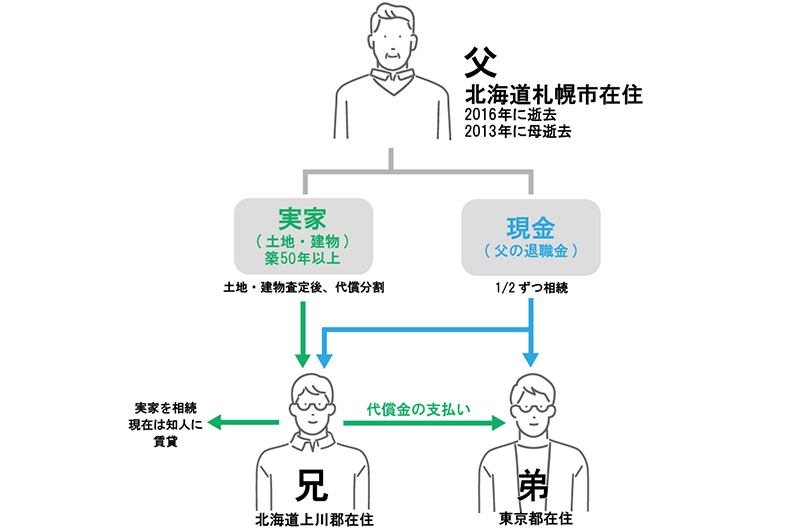

我孫子洋昌様は、2016年にお父様を亡くされました。お母様はすでにお亡くなりになっていて、築50年以上の実家は札幌市内にあり、2人兄弟の弟様は東京に在住。我孫子様は北海道上川郡にお住まいで、実家をどうするかということで話し合いがなされました。

我孫子様

父の逝去に伴い、自分と弟の2人が法定相続人となりました。もちろん戸籍謄本を各地から取り寄せて、他に法定相続人がいないことは確認しました。相続するのは、父の退職金の現金と実家の土地・建物。現金は葬儀費用などの支払いを済ませた後、父を熱心に看病してくれた親戚に謝礼を渡し、残りを兄弟で1/2ずつ分けました。問題は、築50年以上の実家でした。

都内に在住の弟様は、札幌の実家に戻って住む予定はないとのこと。しかし「夏休みや冬休みに、子どもを連れて北海道へ遊びに行くときの拠点として使えれば嬉しい」というお考えだったそうです。道内に住む我孫子様は、まだたくさんの思い出の品や家具がある実家を残して、定期的に戻って使うか人に貸すことで、建物やご近所付き合いを維持したいと考えていました。そこでまず、現時点での評価額を不動産会社に問い合わせることにしました。

我孫子様は査定を依頼するにあたって、実家のポストに投函されていたチラシを見て、ご近所の不動産会社を選びました。数多くの不動産会社がある中で、そこに決めた理由は何だったのでしょう?

我孫子様

実は30年前、家で飼っていた犬が逃げ出した時に、その不動産会社のおかげで犬が戻ってきたという家族共通の思い出がありました。もちろんそれだけでなく「近所でどの位の価格で中古物件が売れた」という地元の売買情報を熟知していて、築古物件の場合は建物が評価されないので解体して更地にした方が売れやすい、解体費用はいくら位など、専門家目線のアドバイスがいただけた点も良かったです。

我孫子様は、実家の評価額の査定と、仮にその不動産会社が実家を購入するとしたらどの位の金額になるのかの算出を依頼。兄弟で算出書を見て話し合った結果「実家を売ったつもりで“半分こ”にする」ことに決定しました。算出金額の半額を弟様に渡して、実家を我孫子様に名義変更する「代償分割※1」という相続方法です。

※1 代償分割とは、遺産の分割にあたって共同相続人のうちの1人または数人に相続財産を現物で取得させ、現物を取得した人が他の共同相続人などに対して債務を負担する(代償金を支払う)もの。

手続きに関しても、たまたま仕事先の同僚から実家相続の手続き方法を聞いていたこともあり、我孫子様ご自身が遺産分割協議書を作成し、不動産登記を行いました。自分でやってみて、お母様が亡くなった時の手続きで一時金の請求漏れがあったことなどが判明するなど、気付くことが多かったそうです。家は人が住まないと傷む一方なので、市内の大学に通学している知人に実家を貸して住んでもらい、我孫子様が定期的に実家へ戻っては、両親の趣味のものや蔵書を片づけているとのことです。

我孫子様

兄弟で平等にケーキを分けるには、「切る人」と「選ぶ人」を分けることだと聞きました。先に「切る人」が好きな大きさに切り、「選ぶ人」が好きな方を取る。どちらも納得できるので喧嘩にならないという話ですが、我が家は弟の判断に委ねました。結局のところ売却しないならば、実家を使いたい・残したいと思っている人が相続するのが最適ではないかと思います。生前の父は病気のため日に日に弱っていったため、それどころではありませんでしたが、父が元気な間に弟や親戚にちゃんと形見分けができていたら良かったのになと思います。

今は亡きご両親と一緒のご家族写真。

「父が定年退職した2005年の夏、自分が高校時代に1年間留学したカナダのホストファミリーのところへ家族4人で旅行に行くことができました。それが家族4人で共有した最後の楽しかった思い出になったのかもしれません」と我孫子様。

我孫子様のケースは、兄弟でよく話し合って問題なく不動産相続を行ったお手本的な事例でした。最後に、実家の不動産相続で悩む方々にアドバイスをいただきました。

安孫子様

アドバイスと言えるようなものではありませんが、相場情報を知るためにも、地元不動産情報に精通した専門家の存在が重要だと思いました。たとえばアニメ『サザエさん』に登場する花沢さんのお父さんの不動産屋さんのような(笑)、地元の付き合いがあって行事にも顔出ししてくれる地域密着型の担当者さんが、会社の規模問わずいらっしゃったら、さらに良いですね。

次に、不動産仲介の専門家であり、相続した不動産に関する取引を数多く手がけてきた三菱地所ハウスネットの横浜営業所と新宿営業所のメンバーに、今までに取り扱った不動産相続にかかわる取引事例について伺いました。

三菱地所ハウスネット横浜営業所スタッフ一同

チーム一丸となってお客様一人ひとりのご相談・ご要望にお応えしています。

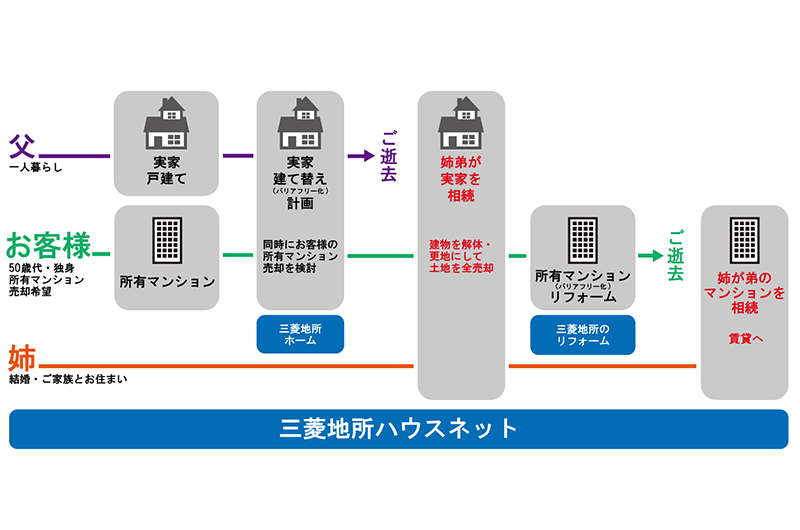

横浜営業所では、ご所有マンションの売却相談から始まり、ご実家の売却やリフォーム相談など、ご家族皆様からの住まいに関する様々なご相談を受け解決に導いた事例を、横浜営業所 所長の本田大輔さんにご紹介いただきました。

本田

私が担当した中では、紆余曲折の経緯があり長いスパンで関わらせていただいた相続案件がありました。最初は50歳代の男性のお客様から、高齢のお父様が1人暮らしする一戸建ての実家へ引っ越すために、ご自分のマンションを査定してほしいというご相談でした。三菱地所グループのマンションオーナーということもあり、弊社にご相談くださったようでした。お客様は足が悪かったので、所有するマンションを売却し老後を考えてご実家をバリアフリーにリフォームして住みやすくしたいとお考えでした。そこでグループ会社の三菱地所ホームをご紹介し、広いご実家の敷地を半分売却、半分はご自宅を新築してバリアフリー化するという建て替え計画が進んでいました。ところが計画検討中にお父様が転んでケガをして入院。その後、しばらく入院生活が続き、お亡くなりになりました。

お客様のマンションの査定相談から始まった実家建て替え計画から、姉弟による実家相続、お客様の所有マンションリフォーム、さらにお姉様が弟様のマンションを相続するまでの、長いお取り引きの経緯。すべてのご相談に、三菱地所ハウスネットが窓口となってグループ力を駆使して対応しました。

本田

お客様にはお姉様がいて法定相続人はご姉弟の2人。話し合いの結果、ご実家の建て替え計画は中止し、古い建物を解体・更地にして土地を全売却することになりました。話し合いの中で、お客様が元々所有していたマンションの売却を止め、足が不自由でも使いやすいようにバリアフリーリフォームすることに決めました。相続に関しては提携先の税理士と司法書士をご紹介し、空き家の3000万控除や税金面での問題も解決し、無事にご実家を売却。お客様のマンションのリフォームも完成して引き渡しました。

本田 大輔 三菱地所ハウスネット株式会社 横浜営業所 所長

相続は、限られた期限内で迅速な対応が必要。常に先回りして動けるように、スケジュールや気になる点・不安点を手帳に書き出して振り返るように心がけています。

本田

ところが弟様は、長年患っていた持病により、1年後にお亡くなりになられたそうです。弟様のマンションを相続したお姉様からご連絡を頂戴して、再びお手伝いをすることになりました。ご相談の結果、弟様のマンションは賃貸へ出すことに。ご実家の売却計画やお父様のご相続では、お客様である弟様とお姉様との間に私共が入って調整することも多かったのですが、その過程でご信頼いただけたようで感慨深い思いでした。また計画が二転三転する中でも、三菱地所グループの連携で万全のサポートができたことも、弊社の総合力をフルに活用できた案件だったと思います。

次に、長年にわたり土地規模の大きい特殊な相続案件などを手がけてきた林政幸さん(執行役員)と、様々な相続事例を扱ってきた新宿営業所副所長の田邊卓久さん、主任の小森林泰樹さんにお話を伺いました。

林

弊社では一般的なご家庭の不動産相続案件以外に、農家として広い土地を所有されているお客様の特殊な相続案件も数多くお手伝いしています。こうしたお客様は長年農業を営んでいて所有する土地の規模が大きく、相続が発生すると億単位の相続税が発生します。お子様は膨大な相続税を納税するために、土地を売却せざるを得なくなります。そこで弊社がお客様の保有する不動産の査定を行い、生前から相続税のシミュレーションを行って準備のお手伝いをしています。お客様の不動産を管理するパートナーとして、親子何世代にもわたって信頼し長いお付き合いをいただけていることも、私達の励みとなっています。

田邊 卓久 副所長 / 小森林 泰樹 主任 三菱地所ハウスネット 新宿営業所

小森林

私は70代の女性の方から、「ご主人様が亡くなり、今住んでいるマンションが広すぎるため、マンションを売却した上で、賃貸物件へ住み替えたい」とのご相談をお受けしました。今住んでいるマンションについては遺産分割の対象となっており、売却するためには、2人いる娘様と遺産分割協議を行う必要がありました。お母様と2人の娘様を交えて打ち合わせを行い、売却の提案と遺産分割協議についてご説明した結果、マンションはお母様が所有されることになりました。また、ご高齢の方の場合は、賃貸物件の借主になる事が難しいケースもあるため、長女様にご協力いただき、住み替え先の選定にもご助力いただきました。所有者様がご高齢となると、ご自身ですべてを完結することが難しくなるため、周りのご親族のフォローが必要になると実感しました。

田邊

ご主人様を亡くされた高齢女性のお客様からの売却依頼で、時間をかけて高く売却するのではなく、短期間でよりよい価格で売却できるようにご提案した事例があります。また、売却の過程でお客様が認知症となり、買主との売買契約が白紙解除に至ったケースもあります。他にも、ご家族で遺産分割協議を行って不動産を売却しようという段階で依頼を承りましたが、事前に相続人の調査を行ったところ、法定相続人となる失踪中の叔父様の存在が分かり、家庭裁判所からの失踪宣告を経て売却完了となった事例もありました。これらは珍しい事例ですが、やはりお元気な間にエンディングノートの用意やご自分の資産をどう遺したいかという準備をしておくのが、後々大切だと思いました。

—最後に不動産相続にお悩みの方にアドバイスをいただけますか?

小森林

お子様のいないご親戚がいらっしゃる場合、ご自分が法定相続人になる可能性もあります。万一その方がお亡くなりになったら相続をどうするのかについて、どこに相談したら良いか、わからないケースもあるでしょう。その時は、まずは不動産会社や税理士などへご相談されると良いかと思います。

田邊

生前に親御様の不動産や資産については触れたくないという、何か負のイメージをお持ちのお子様も多いと思いますが、視点を切り替えて前向きな認識でご家族と話し合う機会を持ち、事前に準備しておくことで、相続が発生した場合でもスムーズにお話を進められるのではないでしょうか。法定相続通りに進めるのか、遺産分割を行うのかなどについても、何か機会を設けて、相続人皆様で互いの意向を確認し合う事も大事かと思います。

林

税制度については、税率が変更されたり、今まであった特例がなくなるなど、都度改正されることがあるため、税理士などを通して最新の情報を確認なさってください。弊社では、不動産査定や相談だけでなく、税金については三菱地所ハウスネット顧問税理士への無料税務相談をご用意しております。お気軽に声をかけていただければと思います。

アンケート、相続経験者の事例、不動産仲介の専門家が語る事例などから、不動産相続は、家族の数だけさまざまなかたちがあることがわかります。不動産相続を成功させるための正解はひとつではありません。自分達の想いを大切に考え、それを実現できるプロフェッショナルのパートナーを選定することも重要です。

どこに相談したらよいのか悩まれている方も、まずはお気軽にお問合せください。

上記ページに『住まいと暮らしの税金の本』へのリンクがありますのでご参考になさってください。

※実際のお取引での税法上の適応の可否については、税理士・税務署等にご確認のうえ判断していただくようお願いいたします。

※アンケート概要:近居に関するアンケート

調査方法:インターネットリサーチOpen

実施期間:2021年9月10日~2021年9月21日

回答数 :2,346名

(※)グラフの数字は、小数点以下第2位を四捨五入しているため、回答比率の合計が100%にならない場合があります。

※取材協力:一般社団法人生前整理普及協会

※三菱地所ハウスネット株式会社インタビュー回答者の所属部署等は2021年11月取材当時のものです。

掲載記事の内容は制作時点の情報に基づきます。

三菱地所の住まいリレーでは、他にも住み替えに関するお役立ちコンテンツを豊富に取り揃えております。是非、お気軽にご参照ください。

マンション・土地・一戸建てさっそく無料売却査定を始める

※査定可能エリアのみ表示されます。ご了承ください。

都道府県

市区町村

町名

最適な賃貸プランをご提案しますさっそく無料賃料査定を始める

※査定可能エリアのみ表示されます。ご了承ください。

都道府県

市区町村

町名